Подоходный налог в Италии: к прогрессии с единой ставкой

Подоходный налог в Италии: к прогрессии с единой ставкой

Переход России к прогрессивному подоходному налогу – следование общей мировой тенденции или движение против течения?

Чтобы ответить на этот вопрос, обратимся к опыту близкой к нам по экономическому развитию Италии. Там прогрессивное налогообложение закреплено в Конституции. Но законодатель постепенно переходит к единой ставке при сохранении элементов прогрессии.

Исследование проведено В.Р. Пискуновым, студентом факультета иностранных языков и регионоведения МГУ им. М.В. Ломоносова, под научным руководством И.В. Хаменушко, завкафедрой финансового права юридического факультета МГУ им. М.В. Ломоносова, канд. юрид. наук.

Италия и Россия

Анализ опыта Итальянской Республики в сфере подоходного налогообложения представляется репрезентативным, поскольку ее экономические условия сопоставимы с российскими.

По данным МВФ, в 2021 г. ВВП на душу населения по паритету покупательной способности в Италии составил 46 696 международных долларов, а в России – 31 275. Ретроспективный анализ по этому макроэкономическому показателю в период с 2014 по 2021 г. представлен на рис. 1. Это две сопоставимые страны с не богатым, но и не бедным населением.

Рисунок 1. ВВП на душу населения по паритету покупательной способности (международные доллары) в Италии и России в 2014–2021 гг.

Источник: база данных МВФ «Перспективы развития мировой экономики» (World Economic Outlook Database).

Опыт Италии интересен еще и тем, что в этой стране с 1970-х гг. применялась изощренная прогрессивная шкала ставок, от которой после серии экспериментов и упрощений решили отказаться. Анализ этого опыта может быть полезен при донастройке НДФЛ в России.

Прогрессия в итальянском подоходном налоге в ретроспективе

Подоходное налогообложение в 1960–1980-е гг.

На рубеже 60–70-х гг. XX в. в Италии еще не существовало единого налога на доходы физических лиц. Систему подоходного налогообложения составляли налог на движимое имущество, три разных налога на доходы от земельной собственности и дополнительный налог на мировой доход. Последний был основан на началах прогрессивности, но поступления по нему в бюджет были незначительными из-за ограниченного числа налогоплательщиков. В 1973 г. дополнительный налог на мировой доход уплачивали 4,8 млн налогоплательщиков (примерно 20% от количества плательщиков налога на движимое имущество)1.

Эта система усложнялась из-за местных и областных надбавок, размер которых варьировался на территории Италии. Довольно непоследовательно применялись налоговые льготы. В целом подоходное налогообложение представлялось «иррациональным и непрозрачным как в плане структуры, так и в применении, неспособным обеспечить достаточный размер поступлений для покрытия растущего объема государственных расходов»2.

Система подоходного налогообложения была гармонизирована с введением в 1974 г. ныне действующего персонального налога на доходы физических лиц3 со шкалой, основанной на сложной прогрессии. Когда этот налог появился, число налоговых разрядов было исключительно высоким: в период с 1974 по 1982 г. – 32. Минимальная ставка тогда составляла 10%, максимальная – 72%.

Шкала ставок налога, действовавшая в период 1974–1975 гг. (табл. 1), меняется в 1976 г.: пересмотрены границы налоговых разрядов с тенденцией к увеличению суммы максимального дохода в рамках каждого разряда, при этом ставки остались неизменными.

Таблица 1

Первоначальная шкала ставок подоходного налога в Италии (1974–1975 гг.)

|

Размер облагаемого дохода, млн лир |

Ставка налога, % |

|

До 2 |

10 |

|

Более 2 и до 3 |

13 |

|

Более 3 и до 4 |

16 |

|

Более 4 и до 5 |

19 |

|

Более 5 и до 6 |

22 |

|

Более 6 и до 7 |

25 |

|

Более 7 и до 8 |

27 |

|

Более 8 и до 9 |

29 |

|

Более 9 и до 10 |

31 |

|

Более 10 и до 12 |

32 |

|

Более 12 и до 14 |

33 |

|

Более 14 и до 16 |

34 |

|

Более 16 и до 18 |

35 |

|

Более 18 и до 20 |

36 |

|

Более 20 и до 25 |

38 |

|

Более 25 и до 30 |

40 |

|

Более 30 и до 40 |

42 |

|

Более 40 и до 50 |

44 |

|

Более 50 и до 60 |

46 |

|

Более 60 и до 80 |

48 |

|

Более 80 и до 100 |

50 |

|

Более 100 и до 125 |

52 |

|

Более 125 и до 150 |

54 |

|

Более 150 и до 175 |

56 |

|

Более 175 и до 200 |

58 |

|

Более 200 и до 250 |

60 |

|

Более 250 и до 300 |

62 |

|

Более 300 и до 350 |

64 |

|

Более 350 и до 400 |

66 |

|

Более 400 и до 450 |

68 |

|

Более 450 и до 500 |

70 |

|

Более 500 |

72 |

Примечание. Шкалы ставок подоходного налога, представленные в таблице, приводятся в соответствии с положениями установивших их нормативно-правовых актов.

Курсы итальянской лиры

Соотношение курса итальянской лиры к современному евро было относительно непостоянным. 1 млн лир 1974 г. сейчас соответствовал бы 8300 евро. Впоследствии покупательная способность лиры уменьшалась. В 1976 г. курс составил бы 1 млн лир к 6000 евро, а в 1983-м – 1 млн лир к 1900 евро. Пересчет сделан по коэффициентам, установленным Национальным институтом статистики Италии (ISTAT). URL: https://rivaluta.istat.it.

В соответствии со средневзвешенным курсом в 1974 г. 1 долл. США стоил 655 итальянских лир. Таким образом, 1 млн лир составлял 1526 долл. В последующие годы курс значительно менялся. Например, в 1983 г. он составлял 1510 лир к 1 долл. Архив курсов валют к итальянской лире доступен на портале Банка Италии (Banca d’Italia). URL: https://tassidicambio.bancaditalia.it.

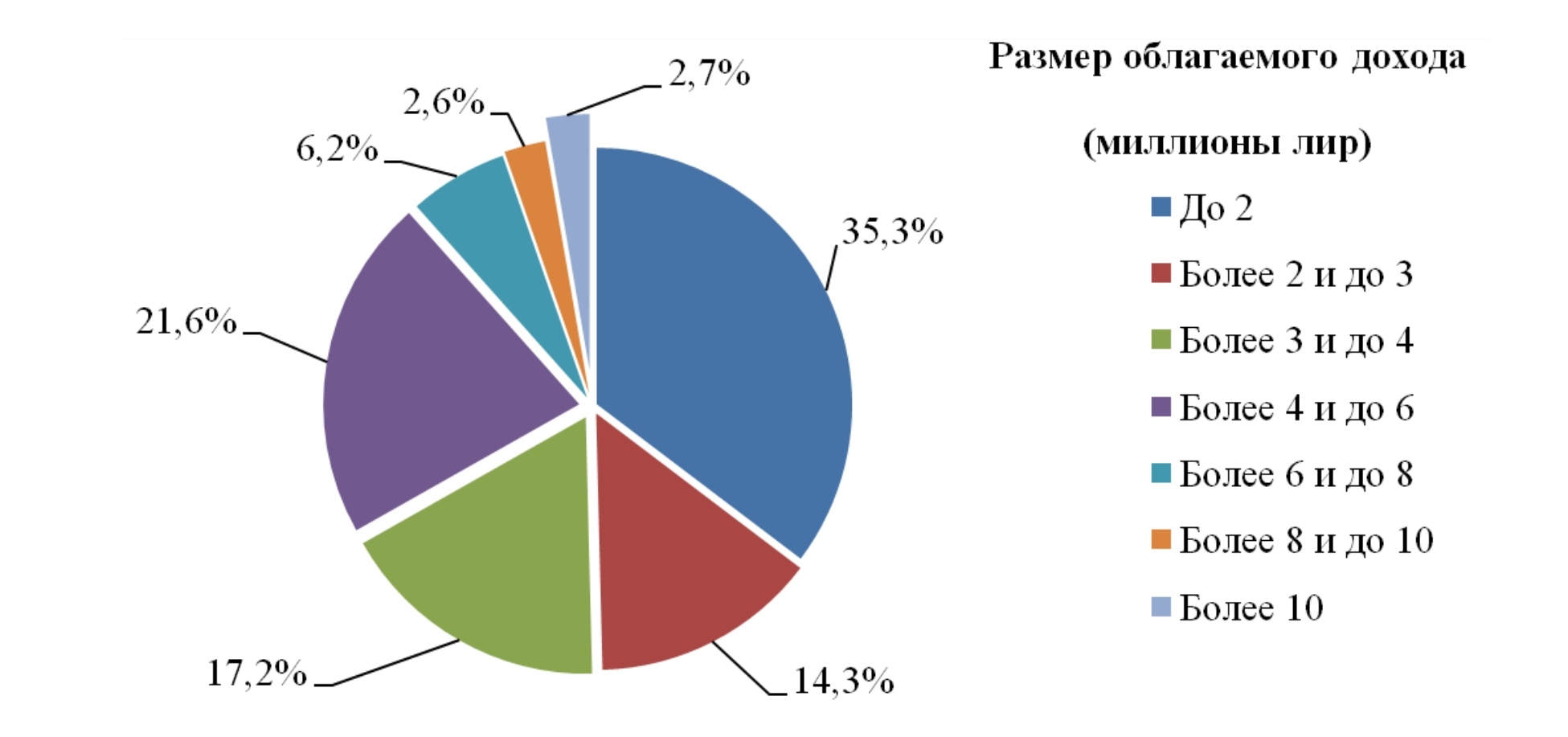

В период 1974–1982 гг. доходы относительно небольшого числа налогоплательщиков подпадали под разряды с высокими налоговыми ставками. По данным Минфина Италии(Ministero delle Finanze), в 1976 г. из 22,3 млн граждан только 613 тыс. (примерно 2,7% от общего числа налогоплательщиков) задекларировали доходы более 10 млн лир4. Процентное соотношение налогоплательщиков в разбивке по размеру дохода, зафиксированное в том же году, представлено на рис. 2.

Заметим, что доход свыше 10 млн лир соответствует 10-му разряду в период 1974–1975 гг. и 8-му и частично 7-му разрядам в 1976–1982 гг. Дифференциация налоговых разрядов после относительно высоких показателей доходов была, на наш взгляд, малоэффективной. Несмотря на то что формально разрядов 32, фактически для налогообложения большинства граждан использовалось меньшее количество. Все же снижение числа налоговых разрядов может повлиять на степень прогрессивности налога.

Рисунок 2. Процентное соотношение налогоплательщиков в разбивке по размеру дохода (1976 г.)

Источник: отчет Минфина Италии „Le dichiarazioni dei redditi delle persone fisiche presentate nel 1977“.

В эти годы также значительно усилились инфляционные процессы. Если с 1960 по 1972 г. инфляция была в диапазоне 2–10%, то начиная с 1973 г. ее уровень вырос и в 1980 г. достиг максимального показателя – 19%5.

Рост инфляции приводит к усилению эффекта fiscal drag – увеличению реального налогового бремени. Это обусловлено тем, что параметры основных элементов прогрессивного налога – границы налоговых разрядов, размер налоговых скидок и освобождений6 – определены в номинальном выражении. В данном случае «номинальный рост базы налогообложения при сохранении уровня реального дохода приводит к росту средней налоговой ставки»7 и, соответственно, увеличению налогового бремени.

Fiscal drag

Это феномен, свойственный в большей степени странам с прогрессивным налогообложением. В российской традиции пока нет общепринятого эквивалента этого понятия. Один из возможных вариантов перевода – «налоговая ловушка».

Увеличение средней ставки могло быть вызвано несколькими факторами. Все большая часть доходов налогоплательщиков подпадала под налоговые разряды с более высокими ставками. Незначительный пересмотр границ налоговых разрядов, проведенный, например, в 1976 г., не приводил к минимизации эффекта fiscal drag. Уменьшился удельный вес налоговых скидок и освобождений, определенных в номинальном выражении. Кроме того, при росте номинального дохода произошло уменьшение размера в абсолютном выражении основных налоговых скидок и освобождений, которые с 1980-х гг. применялись по регрессивной шкале относительно общей суммы дохода.

В 1983 г. систему налогообложения доходов физических лиц кардинально реформировали, чтобы свести к минимуму эффект fiscal drag. Изменения были направлены на уменьшение налогового бремени, возросшего из-за высокой инфляции в 1976–1982 гг. Налоговое бремя для налогоплательщиков с доходами ниже среднего уровня снижалось благодаря повышению сумм действующих налоговых освобождений и введению новых, направленных в большей степени на налогоплательщиков с доходами от наемного труда8. Введенные освобождения, в отличие от действовавших ранее, применялись по регрессивной шкале относительно общей суммы дохода.

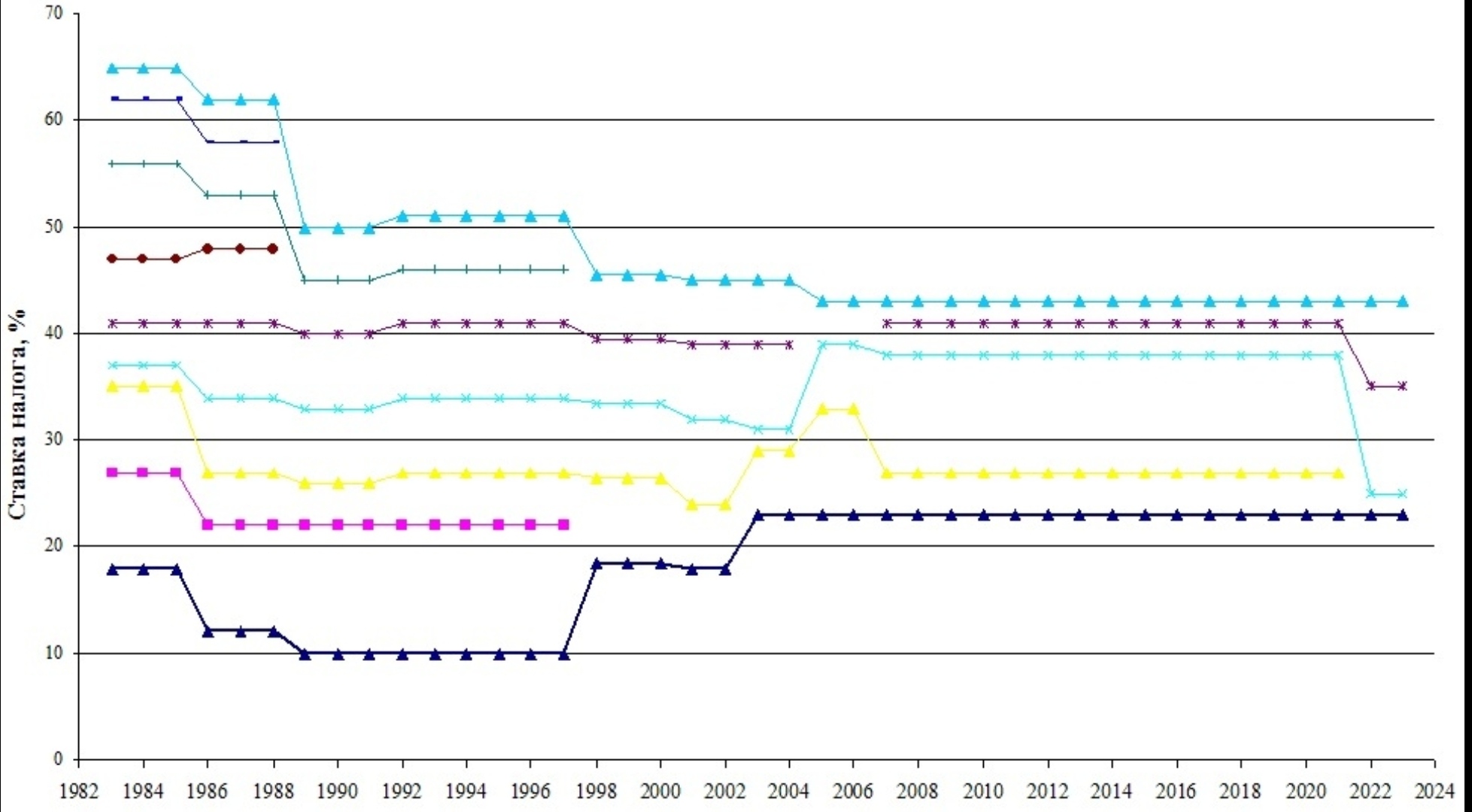

Очевидно, что такие меры могут привести к значительному уменьшению налоговых поступлений в бюджет. В целях компенсации минимальная налоговая ставка увеличилась с 10 до 18% (рис. 3).

Рисунок 3. Ставки подоходного налога в Италии (1983–2023 гг.)

Примечание. Представлено изменение уровня ставок по налоговым разрядам в период 1983–2023 гг. Количество линий соответствует числу существовавших ставок и налоговых разрядов. Каждая линия демонстрирует уровень ставки налога в определенный период времени в разбивке по годам. Рисунок составлен исходя из положений нормативно-правовых актов, установивших шкалы ставок подоходного налога.

Уменьшение количества налоговых разрядов с 32 до 9, осуществленное в 1983 г., по мнению отраслевых специалистов, было направлено на снижение налогового бремени для налогоплательщиков с доходами выше среднего уровня9. Одновременно максимальная ставка налога уменьшается до 65%.

Таким образом, формальная прогрессивность подоходного налога была снижена вследствие пересмотра системы налоговых разрядов и вновь усилена благодаря введению налоговых освобождений, применявшихся по регрессивной шкале относительно общей суммы дохода. На степень прогрессивности налога оказывали влияние и налоговые скидки, как действовавшие ранее, так и введенные в 1980 г.

Борьба с fiscal drag оставалась центральным вопросом подоходного налогообложения и в последующие годы, особенно в связи с постоянным давлением профсоюзов Италии (sindacati). В 1989 г. минимальная ставка снова вернулась к уровню 1973 г. Была пересмотрена система налоговых освобождений, применявшихся по регрессивной шкале, которая сводилась к двум разрядам. Для смягчения эффекта fiscal drag количество налоговых разрядов было снижено с девяти до семи по сравнению с периодом 1986–1988 гг.10 (рис. 3). С незначительными изменениями шкала ставок подоходного налога, введенная в 1989 г., сохранялась до 1997 г.

Подоходное налогообложение после введения евро

В 1996–2001 гг. под руководством министра экономики В. Виско (V. Visco) была проведена реформа, затронувшая почти все элементы налогообложения. Основным экономическим направлением для Италии в этот период стало присоединение к единой европейской валюте, что потребовало рационализации налоговой системы. С этой целью Законодательным декретом от 15.12.1997 № 446 (D.Lgs. del 15 dicembre 1997, n. 446, далее – Декрет № 446) был введен региональный налог на производственную деятельность (Imposta regionale sulle attività produttive – IRAP), заменивший несколько налогов и взносов. Чтобы сгладить эффект от его введения, продолжилось сокращение формальной прогрессивности подоходного налога: количество налоговых разрядов уменьшилось с семи до пяти (рис. 3).

Источники налогового права Италии

Законодательные декреты издаются в результате делегирования законотворческих полномочий от парламента к Правительству. При этом парламент в соответствии со ст. 76 Конституции Италии определяет критерии и принципы, которым должно следовать Правительство, а также устанавливает временные рамки делегирования и объект государственного регулирования.

IRAP

Этот налог заменил в числе прочего обязательные взносы наемных работников на здравоохранение (contributi sanitari) и налог на здравоохранение (tributo sulla salute), уплачиваемый налогоплательщиками с доходами от автономной деятельности.

Минимальная налоговая ставка была установлена в размере 18,5%, максимальная – 45,5%. Фактически ставки составили 19 и 50% соответственно с учетом областной надбавки к подоходному налогу, введенной Декретом № 446. Согласно п. 3 ст. 50 этого Декрета ставка по областной надбавке составила 0,5%. Была введена также муниципальная надбавка к подоходному налогу (Законодательный декрет от 28.09.1998 № 360 (D.Lgs. del 28 settembre 1998, n. 360). Все же применение этой надбавки оставалось опциональным в зависимости от решения местных органов власти. В связи с повышением минимальной налоговой ставки с 10 до 18,5% увеличился размер налоговых освобождений, особенно для налогоплательщиков с доходами от наемного труда.

Три уровня подоходного налогообложения

Подоходное налогообложение в Италии реализуется на трех уровнях: государственном, областном и местном. Областной и местный подоходные налоги выступают в качестве дополнительных по отношению к национальному. Обязанность их уплаты возникает, только когда есть обязанность уплаты национального налога. Налоговые полномочия областных и местных органов власти связаны с установлением дополнительной ставки (в пределах, предусмотренных центральным законодателем) налога на доход, рассчитанный для взимания госналога. Кроме того, региональным и местным органам власти дано право устанавливать дополнительные льготы по подоходному налогу.

Сокращение формальной прогрессивности вновь компенсировалось посредством реструктуризации системы налоговых освобождений. Основные налоговые освобождения выстроились по регрессивной шкале относительно общей суммы дохода, опираясь на систему разрядов, число которых варьировалось в зависимости от источника доходов.

В течение 2000 г. налоговое законодательство Италии характеризовалось относительным постоянством. Основное изменение, относящееся к степени прогрессивности подоходного налога, заключалось в уменьшении на 1% налоговой ставки, применявшейся ко второму разряду, – с 26,5 до 25,5%.

В 2001 г. были уменьшены все налоговые ставки в связи с тем, что местные органы власти получили большую самостоятельность в установлении надбавок к подоходному налогу.

Введение евро в качестве новой денежной единицы 1 января 2002 г. и прекращение официального обращения итальянской лиры 28 февраля 2002 г. обусловили изменения в налоговое законодательство. При установлении границ налоговых разрядов учитывалось также влияние конвертации итальянской лиры в евро. В таблице 2 представлена шкала ставок подоходного налога в 2002 г.

Таблица 2

Шкала ставок подоходного налога в Италии (2002 г.)

|

Размер облагаемого дохода, евро |

Ставка налога, % |

|

До 10 329 |

18 |

|

Более 10 329 и до 15 494 |

24 |

|

Более 15 494 и до 30 987 |

32 |

|

Более 30 987 и до 69 722 |

39 |

|

Более 69 722 |

45 |

Примечание. Шкалы ставок подоходного налога, представленные в таблице, приводятся в соответствии с положениями установивших их нормативно-правовых актов.

Реформы XIV, XV и XVIII легислатур

Реформирование системы подоходного налогообложения продолжилось при Дж. Тремонти (G. Tremonti), сменившем В. Виско на посту министра экономики и финансов. В период с 2003 по 2004 г. первый налоговый разряд был расширен до 15 тыс. евро, минимальная ставка налога установлена в размере 23%. Одновременно значительно изменилась система налоговых льгот. Ряд налоговых освобождений был заменен налоговыми скидками, которые также применялись по регрессивной шкале относительно суммы дохода.

Закон от 30.12.2004 № 311 (Legge del 30 dicembre 2004, n. 311) определил два значительных изменения в структуре подоходного налога применительно к периоду 2005–2006 гг. Количество налоговых разрядов снизилось до четырех, изменились и ставки налога (рис. 3).

Другое немаловажное изменение касалось налоговых льгот. Налоговые освобождения за родственников на иждивении, имевшие относительно большой удельный вес в структуре налоговых льгот, были заменены налоговыми скидками, линейно сокращающимися относительно суммы дохода. У такой системы есть свои особенности. Применение фиксированных налоговых скидок, изменяющихся в зависимости от налогового разряда, под который подпадает доход, обеспечивает равномерный характер экономии для налогоплательщиков. В случае с системой линейно убывающих скидок подобная плавность не обеспечивается: кривая экономии теряет свою последовательность и скорее напоминает «горный пейзаж»11. Такое свойство налоговых льгот по подоходному налогу в Италии в 2005–2006 гг. обусловливалось в наибольшей степени особенностью составления и применения формул на основе коэффициентных показателей, определявших размер линейно убывающих скидок. Чтобы обеспечить равномерную прогрессивность налога, уже в 2007 г. налоговые скидки за родственников на иждивении заменили на налоговые освобождения.

Кроме изменения системы налоговых льгот в 2007 г. была проведена также реорганизация налоговых разрядов и ставок (рис. 3). Налоговых разрядов снова стало пять. Установленная структура действовала без существенных изменений до 2021 г.

В 2022 г. осуществился возврат к четырехступенчатой шкале подоходного налога (табл. 3). Одновременно в систему налоговых скидок и освобождений, которая также обеспечивает прогрессивность налога, были внесены дальнейшие корректировки.

Таблица 3

Шкала ставок подоходного налога (2022–2023 гг.)

|

Размер облагаемого дохода, евро |

Ставка налога, % |

|

До 15 тыс. |

23 |

|

Более 15 тыс. и до 28 тыс. |

25 |

|

Более 28 тыс. и до 50 тыс. |

35 |

|

Более 50 тыс. |

43 |

Примечание. Шкалы ставок подоходного налога, представленные в таблице, приводятся в соответствии с положениями установивших их нормативно-правовых актов.

Актуальная налоговая реформа

Причины

Подоходный налог в Италии с момента его введения – объект постоянных изменений.

О технической сложности подоходного налога

В проекте закона о делегировании Правительству законотворческих полномочий по реализации налоговой реформы указано, что из-за данных изменений «[подоходный] налог стал сложным с технической точки зрения». Кроме того, этот налог «подвергается постоянной критике в отношении реализации принципа равенства в налогообложении» (Atto Camera № 1038. Disegno di legge “Delega al Governo per la riforma fiscale”, presentato il 23 marzo 2023).

Министр экономики и финансов Италии Дж. Джорджетти (G. Giorgetti) указал на необходимость пересмотра системы налоговых расходов (tax expenditures), то есть доходов, «потерянных» государством в результате введения налоговых льгот и др. Действительно, по данным министерства за 2022 г., 167 статей налоговых расходов были связаны исключительно с подоходным налогом. При этом сумма доходов от НДФЛ, «упущенных» государством, превышает 42 млрд евро12.

Одна из ключевых причин налоговой реформы в Италии – необходимость снизить налоговое бремя. В 2023 г. размер налогового клина (tax wedge), наибольший удельный вес в структуре которого имеет подоходный налог, в Италии был одним из самых высоких среди 38 стран – участниц ОЭСР. Так, налоговый клин для одного работника без детей, получающего среднюю зарплату, в Италии составил 45,9% при среднем показателе по ОЭСР 34,6%. Общее распределение максимальных показателей налогового клина: Бельгия – 53%, Германия – 47,8%, Франция – 47%, Австрия – 46,8% и Италия – 45,9%13.

Налоговый клин

Под налоговым клином в экономической науке понимают соотношение между затратами работодателя на оплату труда и «чистой» зарплатой работника. В соответствии с методологией ОЭСР налоговый клин определяется как удельный вес суммы подоходного налога, социальных взносов работника и работодателя, а также налогов на заработную плату за вычетом сумм льгот в структуре затрат на оплату труда.

Налоговый клин в России

В России, согласно последним доступным данным за 2019 г., показатель налогового клина для одного работника без детей, получающего среднюю зарплату, составил 29%. Ретроспективный анализ распределения налогового клина по децильным группам российского населения представлен в аналитическом исследовании: Векерле К.В. Налоговая нагрузка НДФЛ и страховых взносов в Российской Федерации // Ars Administrandi (Искусство управления). 2024. Т. 16. № 1. С. 148–171.

Подобное значение налогообложения доходов от наемного труда в Италии обусловлено их особым положением в структуре совокупного дохода физических лиц. По данным Министерства экономики и финансов за 2022 г., в структуре совокупного дохода наибольший удельный вес именно у доходов от наемного труда: 82,9%14. В силу п. 2 ст. 49 TUIR15 в данную шедулу входят также пенсионные поступления, доля которых составляет 29,4%.

Указанные причины обусловливают необходимость проведения налоговой реформы, предусмотренной, в частности, Планом по национальному восстановлению и устойчивости (Piano Nazionale di Ripresa e Resilienza, далее – План). Этот документ представляет собой часть программы «ЕС нового поколения» („Next Generation EU“). Рационализация и обеспечение принципа равенства в налоговой системе рассматриваются как необходимое условие для реализации предусмотренных Планом изменений16.

Параметры реализации

23 марта 2023 г. министр экономики и финансов представил в палату депутатов Италии проект закона о делегировании Правительству законотворческих полномочий по реализации налоговой реформы. Анализ законопроекта был завершен 12 июля 2023 г. VI Комиссия сената Италии внесла необходимые корректировки в утвержденный палатой депутатов акт, окончательный текст которого был одобрен сенатом во втором чтении 4 августа 2023 г. и опубликован в «Официальной газете» („Gazzetta Ufficiale“) 14 августа 2023 г. как Закон от 09.08.2023 № 111 (Legge del 9 agosto 2023, n. 111, далее – Закон № 111).

В соответствии с п. 1 ст. 1 Закона № 111 Правительство должно в течение 24 месяцев со дня вступления в силу настоящего Закона принять декреты, изменяющие налоговую систему Италии.

При Министерстве экономики и финансов учрежден Технический комитет по реализации налоговой реформы (Comitato tecnico per l’attuazione della riforma tributaria). Наиболее важные функции в нем выполняют экспертные комиссии, которые подготавливают проекты законодательных декретов в рамках своей специализации. Комиссия, занимающаяся подоходным налогом, состоит из 34 экспертов по налоговому праву. Координирует работу Комиссии профессор Дж. Ферранти (G. Ferranti).

Цели

Цели реформы отражены в Законе № 111. Они подразделяются на общие и специальные, относящиеся к отдельным налогам.

Общие цели:

- стимулирование экономического роста и роста рождаемости за счет увеличения эффективности налоговой системы и снижения налогового бремени, в особенности с целью поддержки семей, работников и фирм (подп. a п. 1 ст. 2 Закона № 111);

- сокращение уклонения от уплаты налогов (подп. b п. 1 ст. 2 Закона № 111);

- рационализация и упрощение налоговой системы (подп. d п. 1 ст. 2 Закона № 111).

Основные цели по подоходному налогообложению определены подп. a п. 1 ст. 5 Закона № 111. Предполагается:

- постепенное уменьшение НДФЛ в соответствии с принципом прогрессивности и в перспективе перехода к единой налоговой ставке;

- постепенное достижение горизонтального равенства в рамках обеспечения одинакового бремени НДФЛ вне зависимости от источника полученных доходов, с приоритетным уравниванием доходов от наемного труда и пенсионных поступлений.

Чтобы достичь этих целей, потребуется разное количество времени. Переход к единой налоговой ставке может быть осуществлен только в долгосрочной перспективе, на что и указывает законодатель. В среднесрочной перспективе можно реализовать постепенное снижение налога. Горизонтальное равенство применительно, в частности, к доходам от наемного труда и пенсионным поступлениям достигается достаточно быстро17.

Реализация

Рассмотрим подробнее долгосрочную цель по переходу к единой ставке подоходного налога. Существовало мнение, что данное положение реформы невозможно реализовать, учитывая, что в Италии прогрессивное налогообложение закреплено конституционно. Действительно, ст. 53 Конституции Италии определяет, что «налоговая система Италии строится на началах прогрессивности»18. Все же, как указывает Г. Фальситта (G. Falsitta), «Конституция оставляет свободу выбора технических форм для обеспечения прогрессивности»19. Для прогрессии необязательно устанавливать прогрессивные ставки налога, в качестве альтернативы может быть использована система налоговых освобождений или налоговых скидок, применяющихся по регрессивной шкале относительно общей суммы дохода.

Механизм достижения прогрессии в рамках актуальной реформы до сих пор не получил должного описания. Помимо этого, не определено, в каком размере единая налоговая ставка будет установлена.

Среди преимуществ подоходного налога с единой ставкой отмечаются тенденция к большему экономическому росту и увеличению ВВП, меньшее уклонение от уплаты налогов и упрощение системы налогообложения20. Эти положения в полной мере соответствуют заявленным общим целям налоговой реформы.

Законодательно определены также общие механизмы, которые помогут перейти к прогрессивному налогообложению с единой ставкой.

Терминология

Термин «прогрессивное налогообложение с единой ставкой», предложенный главным редактором «Налоговеда» С.Г. Пепеляевым при подготовке статьи к публикации, в российских исследованиях по налоговому праву ранее не использовался.

В работах итальянских юристов представлены разные подходы к описанию такой модели налогообложения. Некоторые используют понятие „progressività ad aliquota unica“, которое можно перевести как «прогрессивное налогообложение (прогрессивность) с единой ставкой» (Liberati P., Paradiso M. Mito e realtà dell’imposta progressiva. URL: https://lavoce.info.).

Во всем мире распространены понятия „flat rate tax“ или „flat tax“, то есть «налог с плоской шкалой налогообложения» (Balduzzi P. Il fisco. Chi paga le tasse in Italia? // Università Cattolica del Sacro Cuore. URL: https://dipartimenti.unicatt.it.). Поэтому альтернативным является описание подоходного налога в Италии как „flat tax progressiva“ – прогрессивного налога с плоской шкалой налогообложения (Borga L. Ma la flat tax può essere progressiva? URL: https://lavoce.info.).

В силу подп. a п. 1 ст. 5 Закона № 111 предполагается реорганизация системы:

- налоговых скидок;

- налоговых разрядов и ставок налога;

- налоговых освобождений;

- налоговых кредитов.

Налоговые скидки, освобождения и кредиты

Налоговые скидки рассматриваются в итальянском законодательстве как сокращения налоговой базы (deduzioni dalla base imponibile), а налоговые освобождения – как сокращения валового налога (detrazioni dall’imposta lorda). При этом налоговые кредиты (crediti d’imposta) также направлены на уменьшение суммы валового налога, но отличаются типологически от налоговых освобождений.

Налоговые кредиты применяются по общему правилу в двух случаях: для избежания двойного налогообложения и для стимулирования к определенному виду деятельности. Первой категории в российской практике соответствует получение кредита на заграничные налоги, предусмотренное ст. 232 НК РФ. Налоговые кредиты, входящие во вторую категорию, часто называются также налоговыми бонусами (bonus fiscali). Например, существует art bonus, позволяющий сократить валовой налог на сумму до 65% от пожертвований на сохранение и поддержку культурного наследия Италии.

Правительством подготовлен Законодательный декрет от 30.12.2023 № 216 (D.Lgs. del 30 dicembre 2023, n. 216, далее – Декрет № 216), направленный на реализацию первого модуля налоговой реформы в области подоходного налогообложения. В соответствии с этим актом вносятся три основных изменения применительно исключительно к 2024 г.

Во-первых, вводится трехступенчатая шкала ставок: первые два разряда шкалы, действовавшей в период 2022–2023 гг. (табл. 3), разряд до 15 тыс. евро и разряд более 15 тыс. евро и до 28 тыс. евро были объединены. К объединенному разряду применяется ставка 23% согласно табл. 4.

Таблица 4

Шкала ставок подоходного налога (2024 г.)

|

Размер облагаемого дохода, евро |

Ставка налога, % |

|

До 28 тыс. |

23 |

|

Более 28 тыс. и до 50 тыс. |

35 |

|

Более 50 тыс. |

43 |

Примечание. Шкалы ставок подоходного налога, представленные в таблице, приводятся в соответствии с положениями установивших их нормативно-правовых актов.

Во-вторых, увеличивается с 1880 до 1955 евро сумма налогового освобождения для налогоплательщиков с доходами от наемного труда не выше 15 тыс. евро (п. 2 ст. 1 Декрета № 216). Это позволяет расширить область освобождения от уплаты налога (no tax area) для данной категории налогоплательщиков c 8174 до 8500 евро, приведя ее к тому же уровню, что и у налогоплательщиков с пенсионными поступлениями. Таким образом, уравниваются для целей налогообложения доходы от наемного труда и от пенсионных поступлений.

В-третьих, уменьшается на 260 евро сумма одного из налоговых освобождений21 для налогоплательщиков с доходами выше 50 тыс. евро (п. 1 ст. 2 Декрета № 216). Это положение позволяет сузить круг налогоплательщиков, для которых снижается налоговое бремя. Наибольшая экономия будет у налогоплательщиков с доходами в диапазоне 28–50 тыс. евро.

Порядок исчисления и удержания подоходного налога

В связи с применением прогрессивного метода налогообложения в Италии действует смешанный порядок исчисления и удержания налога. Исчисление осуществляется как самостоятельно налогоплательщиком на основе декларации, так и налоговыми агентами. Обязанность по исчислению и удержанию суммы налога на доход от наемного труда возложена на налоговых агентов. В то же время налог на доходы, входящие в иные шедулы, например на доходы от земельной собственности или капитала, налогоплательщик должен исчислять самостоятельно. По общему правилу, если физическое лицо получает исключительно доходы от наемного труда, обязанность подавать декларацию не возникает.

По завершении налогового периода представляется декларация, отражающая общий доход налогоплательщика. При необходимости доплачивается разница между итоговой суммой налога и ранее удержанными суммами.

Временные результаты

Рассмотрим, какое влияние оказывает реформирование подоходного налогообложения на налогоплательщиков, которые получают исключительно доходы от наемного труда и пользуются только налоговыми льготами для этого источника дохода. Рисунок 4 наглядно показывает, как изменяется сумма экономии налогоплательщиков в зависимости от суммы дохода по состоянию на октябрь 2024 г.

Рисунок 4. Экономия налогоплательщиков по временным результатам реформы (октябрь 2024 г.)

Примечание. Отображенная на рисунке информация касается налогоплательщиков, которые получают исключительно доходы от наемного труда и пользуются только налоговыми льготами, предусмотренными в связи с данным источником дохода.

Как следует из рис. 4, экономия не выражена для налогоплательщиков с доходами до 8174 евро, поскольку эта категория и в дореформенное время освобождались от уплаты налога.

Некоторое сокращение налога прослеживается для налогоплательщиков с доходами в диапазоне 8175–8500 евро, что связано с расширением области освобождения от уплаты подоходного налога. Экономия налогоплательщиков с доходами от 8175 и до 15 тыс. евро составляет 75 евро, учитывая, что в этой шедуле доходов сумма освобождения для налогоплательщиков с доходами от наемного труда увеличивается с 1880 до 1955 евро.

После перехода показателя дохода в 15 тыс. евро экономия начинает постепенно увеличиваться. Это обусловлено уменьшением ставки налога вследствие объединения первых двух налоговых разрядов, действовавших в период 2022–2023 гг. Сумма экономии возрастает до максимального значения – 260 евро. Для налогоплательщиков с доходом более 28 тыс. евро сумма экономии остается постоянно на уровне 260 евро, учитывая, что мы рассмотрели случай, когда налогоплательщик не пользуется налоговыми льготами, по которым предусмотрено уменьшение суммы налогового освобождения именно на 260 евро.

Изменение суммы экономии будет гораздо более неоднородным при учете влияния областных и местных надбавок, а также случаев, когда налогоплательщик пользуется широким спектром налоговых льгот.

***

Для более полного понимания общественного отклика на налоговую реформу определим контекст, в котором она проходит. В день утверждения Закона № 111 заместитель министра экономики и финансов М. Лео (M. Leo), заявил, что «утверждение закона о налоговой реформе представляет собой исторический результат; мы находимся перед лицом эпохальной реформы, которую Италия ожидает уже более 50 лет»22.

Все же Декрет № 216 по реализации этой реформы, как можно проследить по приведенным расчетам, ограничивается незначительным уменьшением налога. Важно также, что положения этого акта действуют всего один год, что может привести к дестабилизации налоговой системы, а также ее усложнению в части исчисления налога. Налогоплательщик будет вынужден проводить двойные расчеты23 в связи с введением новой шкалы ставок для 2024 г. и временного изменения размера налоговых льгот.

Как отмечают исследователи, нововведения имеют ограниченный характер и даже продление периода действия инноваций не приведет к рационализации подоходного налогообложения. Это связано с тем, что они не направлены на решение наиболее важной проблемы налога на доходы физических лиц – размывания налоговой базы24.

Действительно, изменения, связанные с подоходным налогом, обычно касались исключительно пересмотра шкалы ставок или системы налоговых льгот, а проблема размывания налоговой базы не решалась. Наоборот, все новые и новые доходы выводились из-под прогрессивного налогообложения. Возможно, последующие законодательные декреты предложат более эффективные меры реализации программы реформирования и будут способствовать гармонизации и стабилизации системы подоходного налогообложения Италии.

1 Libro Bianco: L’imposta sui redditi delle persone fisiche e il sostegno alle famiglie / A cura di C. De Vincenti e R. Paladini. Roma, 2008. P. 22.

2 Il progetto di riforma tributaria della Commissione Cosciani cinquant’anni dopo / A cura di B. Bises. Bologna, 2014. P. 47.

3 Единый персональный прогрессивный НДФЛ предусмотрен Законом от 09.10.1971 № 825 (Legge del 9 ottobre 1971, n. 825), во исполнение которого принят Декрет Президента Италии от 27.09.1973 № 597 (D.P.R. del 27 settembre 1973, n. 597).

4 Le dichiarazioni dei redditi delle persone fisiche presentate nel 1977. Roma, 1979. P. 32.

5 Venturi G.C. Analisi della serie storica dell’inflazione italiana. Tesi per la laurea triennale, 2018. P. 6.

6 Под налоговым освобождением здесь и далее подразумевается сокращение валового налога.

7 Declich C., D’Elia F. Fiscal drag e sconti fiscali: una valutazione delle riforme degli utimi anni // I materiali della XX Conferenza della Società Italiana di Economia Pubblica. Pavia, 25–26 settembre 2008. P. 4.

8 Libro Bianco: L’imposta sui redditi delle persone fisiche e il sostegno alle famiglie. P. 28.

9 Ibid. P. 29.

10 Ibid. P. 30–31.

11 Bosi P., Guerra M.C. I tributi nell’economia italiana. Bologna, 2006. P. 106.

12 Nota di aggiornamento del Documento di Economia e Finanza 2022. Roma, 2023. P. 11.

13 Taxing Wages 2023: Indexation of Labour Taxation and Benefits in OECD Countries. Paris, 2024. P. 16.

14 По данным сайта Министерства экономики и финансов Италии. URL: https://www.finanze.gov.it.

15 TUIR (Testo unico delle imposte sui redditi) – сводный текст нормативных актов в области налогообложения, утвержденный Декретом Президента Италии от 22.12.1986 № 917 (D.P.R. n. 917 del 22 dicembre 1986).

16 Piano Nazionale di Ripresa e Resilienza, 2021. P. 35–36. URL: https://www.governo.it.

17 Scacco A.C. Gli effetti della riforma fiscale sul reddito da lavoro dipendente // Il Sole 24 Ore, 25 settembre 2023. URL: https://book24ore.ilsole24ore.com.

18 Конституции зарубежных государств: Великобритания, Франция, Германия, Италия, Европейский союз, Соединенные Штаты Америки, Япония: учеб. пособ. 8-е изд., исправл. и доп. М., 2012. С. 281.

19 Falsitta G. L’imposta confiscatoria // Rivista di diritto tributario. 2008. № 1. P. 123.

20 Scacco A.C. Op. cit.

21 Это положение в основном касается освобождений, представленных в ст. 15 TUIR.

22 Цит. по: Di Mambro Rossetti V. Via libera definitivo dalla Camera alla legge delega per la riforma fiscale // Agenzia Dire. 4 agosto 2023. URL: https://www.dire.it.

23 Bordignon M., Capacci A., Virgadamo L. La riforma (temporanea) dell’IRPEF // Osservatorio CPI. 3 novembre 2023. P. 3.

24Ibid.